DCAUTのガイドチュートリアル

DCAUTのガイドチュートリアル

公開日: 2025/12/26

パートI:コア戦略と概念百科事典

1. マーチンゲール戦略

DCAUTのポジション管理の数学的基盤。市場がポジションに不利に動くにつれて資本配分を増やすことで、平均エントリー価格を下げます。

- 数学的ロジック:特定の価格の引き戻し率により、ポジション全体が利益で決済されます。

- DCAUTの最適化:従来のマーチンゲールとは異なり、無限のスケーリングのリスクを防ぐために、ATRダイナミックスペーシングとインジケーター保護を使用します。

2. グリッド戦略

Engineered for レンジ相場/振動市場向けに設計されています。システムは、価格範囲全体に資本を均等に分割し、事前定義された勾配で「安く買って高く売る」を実行します。

- ボラティリティ裁定:レンジ内のマイクロスプレッドを捉え、複利成長を達成します。

3. 強化されたDCA(主力機能)

市場のボラティリティを感知するインテリジェントなアルゴリズムを利用したプレミアム戦略。従来のDCAの主な問題点である、垂直的な暴落時に資本を早期に使い果たしてしまう問題を解決します。

- 知覚ロジック:価格アクションと、RSIやボリンジャーバンドなどのテクニカル指標を統合します。

- 遅延エントリー:価格が下落しても勢いが弱気のままである場合、アルゴリズムは安定化シグナルが検出されるまでセーフティオーダーを延期します。

- 利点:資本コストを大幅に削減し、競合他社よりもはるかに低い平均ポジション価格を達成します。

4. ATRテイクプロフィット(平均真の範囲)

ATRは市場のボラティリティを測定します。

- 動的調整: 固定されたパーセンテージではなく、ATRテイクプロフィットは、過去N期間の市場活動に基づいてターゲットを拡大または縮小します。

- シナリオ: 高ボラティリティ時にはより大きな動きを捉え、低ボラティリティ時には迅速に利益を確保します。

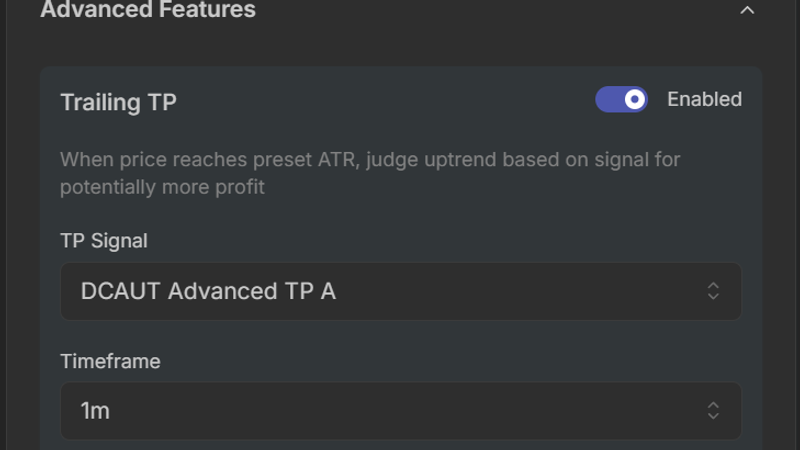

5. トレーリングテイクプロフィット

強いトレンド時に損益(P/L)比率を最大化するために設計された高度なツールです。

- ロジック: テイクプロフィット目標に達すると、ボットはすぐに決済するのではなく、「トレーリングモード」に入ります。

- 利益最大化: 決済ラインは価格とともに上昇します。ポジションは、価格がピークから設定されたパーセンテージ(例:0.2%)だけ反転した場合にのみ決済されます。

6. マルチタイムフレームシグナル

核心原則: 希望する取引頻度に基づいてシグナルタイムフレームを設定します。

- ハイブリッド実行: DCAUTは、単一の戦略内でタイムフレームを混在させることができます。

- セグメント化された処理: 迅速なスキャルピングを捉えるために初期注文には短いサイクル(5分~15分)を使用し、深いセーフティオーダーには長いサイクル(1時間~2時間)を使用します。

- リスク管理: 大規模な資金投入は、長期的なシグナルが市場の底を確認した場合にのみトリガーされます。

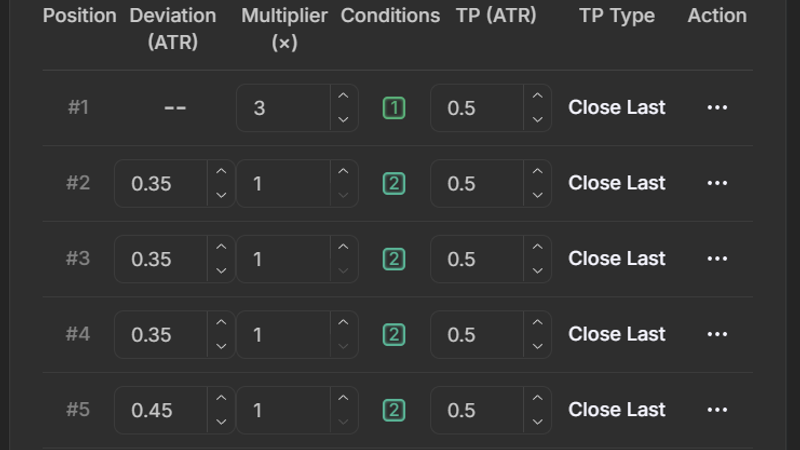

パート II: 主要なパラメータと設定

パラメータ 定義 影響 注文乗数

後続のセーフティオーダーの規模。

1.5倍の乗数は、100Uから始まり、150Uの注文が続くことを意味します。損益分岐点を早めますが、証拠金需要が増加します。

価格乖離

後続の注文間の距離。

1.1倍の乖離は、注文間のギャップを広げます(例:1%から1.1%)。大幅な暴落時に戦略の寿命を延ばします。

リスク係数

レバレッジ、注文数、資本利用率から導き出される値。

係数が高いほど、清算リスク が高まります。バックテストを通じて安全な範囲に保ってください。

トレンド vs. ボラティリティ

特定の市場状況に対応する戦略モード。

トレンド: トレンドが崩れるまでポジションを保持します。ボラティリティ: 流動性のために迅速に取引を循環させます。

パート III: ステップバイステップ操作

ステップ 1: 環境設定

- 取引所接続: APIを介して取引所 (Binance/OKX) をリンクします。API。「現物/先物取引を有効にする」がチェックされ、IPホワイトリスト が設定されていることを確認してください。

- モード選択: * 初心者: 左側の「ベストプラクティス」を使用して、専門家が検証した「保守的」または「積極的」なテンプレートをワンクリックで適用します。

- 上級者: 右側のパネルを使用して、完全にカスタムな設定を行います。

ステップ2:ロジック設定

- 基本注文: 最初のエントリーサイズを定義します。

- 条件(シグナル): これがDCAUTの核となる利点です。これを有効にすると、セーフティオーダーが単なる価格下落ではなく、テクニカルシグナル(例:RSI売られすぎ)に基づいてトリガーされるようになります。

- ネスト: セーフティオーダーの異なるレイヤーに異なる解像度(15分、1時間、4時間)を割り当てます。

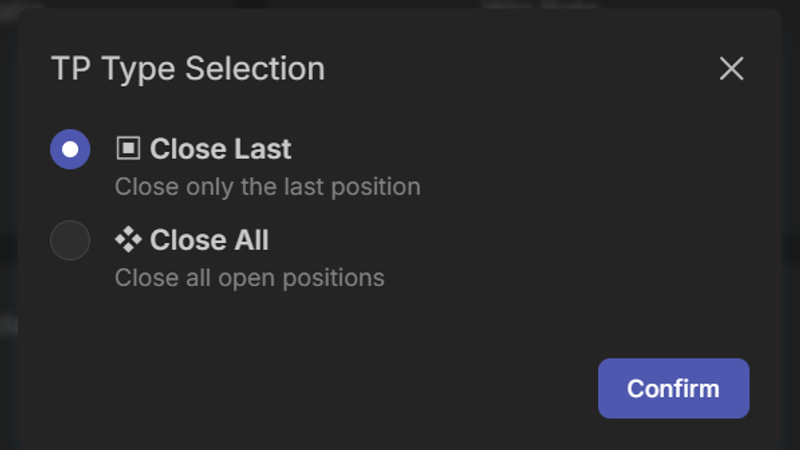

ステップ3:出口戦略

- 目標利益を設定: 希望するATRベースの利益目標を入力します。

- トレーリングを有効にする: トレンドの延長を捉えるために、トレーリングテイクプロフィットをオンにします。

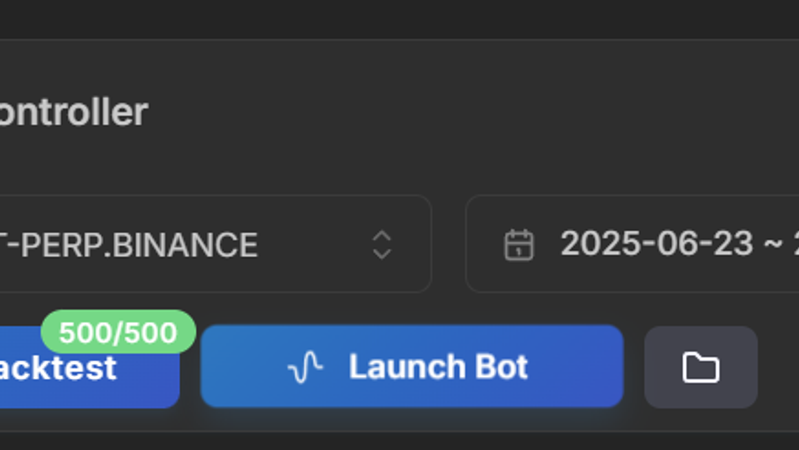

ステップ4:完全なデータバックテスト(重要)

バックテストなしで展開しないでください。

- 過去のKラインデータに対して戦略を実行します。

- 評価: 損益曲線を確認します。もし最大ドローダウン(MDD)がリスク許容度を超える場合は、「価格乖離」または「セーフティオーダー」の数を増やしてください。

ステップ5:ライブデプロイメント

- コンプライアンス: を確認し、KYCが完了し、メンバーシップが有効であることを確認してください。

- セルフチェック: システムはAPIステータスとサブスクリプションレベルを自動的に検証します。

- 起動: をクリックして、「ボットを起動」テスト環境からライブ自動実行に移行します。

パートIV:リスク管理と競争優位性

DCAUTを選ぶ理由

- 優れた資本効率: 強化されたDCAアルゴリズムは、暴落中に資本が無駄になるのを防ぎ、反転ポイントに集中させます。

- 低いコストベース: インテリジェントなセーフティオーダーにより、平均価格が市場価格に近づき、「含み損」のポジションを解消することが最大30%速くなります。

- 機関投資家向けUX: 複雑な定量的ロジックは、クリーンで直感的なダッシュボードに凝縮されています。

- 規制準拠とコンプライアンス: DCAUTは、資本の安全性と戦略実行の両方において、安全でコンプライアンスに準拠した基盤を提供します。

技術的免責事項:

定量的取引モデルはリスクを軽減しますが、システマティックな市場リスクを排除することはできません。ユーザーはすべてのパラメータを完全に理解し、徹底的なバックテストを実施し、自身の財務能力に応じて取引を行う必要があります。

© 2026 DCAUT. すべての権利が保留されています